Para: Organizações

Públicas e Organizações Privadas do Brasil e do Mundo,

Tema

em análise: Integração e interligação

entre inteligência artificial de processos digitais, inteligência artificial de

linguagem, fazer a lógica de linguagem se transformar em execução de programas

pela própria inteligência artificial, COM VERIFICAÇÃO DA LÓGICA PELA PRÓPRIA

INTELIGÊNCIA ARTIFICIAL, antes da execução do programa, tudo orientado a

objeto, em blockchain, conectado a contratos inteligentes de processos

digitais, PARA IMPLANTAÇÃO DA UNIVERSAL CLOUD QUE VAI OPERACIONALIZAR O MERCADO

DIGITAL MUNDIAL - Aba “IA.0-25.10.2019”,

da planilha “Inteligência Artificial - 25.10.2019.xlsx” (“Versão nº 01”), disponível no link https://drive.google.com/drive/folders/0B-FB-YQZiRk8SEdQb1BYUTRQLXc?usp=sharing. Fonte - Link https://rogerounielo.blogspot.com/2019/10/integracao-e-interligacao-entre.html

5.1 CRIAÇÃO DE INSTRUMENTOS DE GESTÃO PARA QUE OS EMPRESÁRIOS RETOMEM OS INVESTIMENTOS NO BRASIL - CRIAÇÃO DE INSTRUMENTOS DE GESTÃO DE CRISES PARA O SFN - DISPONIBILIZAÇÃO DE DADOS PELA RECEITA FEDERAL E POR OUTROS ÓRGÃOS DA ADMINISTRAÇÃO PÚBLICA PARA CRIAÇÃO DE INSTRUMENTOS DE GESTÃO PELO BACEN, INSTITUIÇÕES FINANCEIRAS, INSTITUIÇÕES NÃO FINANCEIRAS QUE CONCEDAM CRÉDITO E PARA INVESTIDORES NACIONAIS E INTERNACIONAIS - Alteração da Resolução nr. 2682, de 21/12/1999, para que instituições financeiras e instituições não financeiras que concedam crédito utilizem dados agregados disponibilizados pela Receita Federal e por outros órgãos da administração pública para gestão do risco de mercado e do risco de crédito decorrentes de crises econômicas internas e externas - Conforme matéria do Valor Econômico, constante do item 10, abaixo, O BRASIL VIVE A RECESSÃO DOS INVESTIMENTOS - Fonte - Link https://rogerounielo.blogspot.com/2019/05/criacao-de-instrumentos-de-gestao-para.html

Conclusões:

1. Maior incerteza reduz investimento e a capacidade produtiva da economia, com efeitos mais pronunciados sobre investimentos irreversíveis e sobre investimentos da construção civil e de setores exportadores.

2. Os consumidores reduzem o consumo e aumentam a poupança [preventivamente], com efeitos sobre gastos com bens duráveis e de maior valor.

3. A incerteza diminui a eficiência alocativa de recursos na economia e, por tabela, o crescimento da produtividade.

4. As empresas contratam menos, treinam menos funcionários e também elevam menos os salários e tornam-se mais inclinadas a utilizar trabalhadores temporários, enquanto os trabalhadores ficam menos dispostos a mudar de emprego e essa combinação pode levar a menores salários e à menor produtividade dos trabalhadores.

5. Incerteza durante uma recuperação cíclica tornam essa mesma recuperação mais lenta.

6. A incerteza pode ser local e/ou global, sendo que a incerteza global tem efeitos relevantes sobre os ciclos econômicos.

11.5 Pela tabela a seguir reproduzida (“Imagem

Derivativos Bancos EUA.gif”, em anexo”), existem quatro bancos americanos (JPMORGAN CHASE BANK NA, BANK OF AMERICA NA,

GOLDMAN SACHS BANK USA e CITIBANK NATIONAL ASSN) que possuem, em 31.12.2009, 95,07% do

montante de derivativos (US$ 212,4 TRILHÕES) que estão no Sistema Financeiro

Americano, o que pode ser consultado no site http://www.occ.treas.gov/ftp/release/2010-33a.pdf, página 23:

11.6 Essa “bagunça” tem como causa o

fato de o Governo Americano não estar conseguindo resolver os aspectos básicos da

crise, fazendo com que as dificuldades dos bancos americanos aumente,

exponencialmente, à medida que o tempo passa. Conforme tabela a seguir

transcrita, bem como anexada na seqüência, é possível visualizar o crescimento,

exponencial, de ativos, no Sistema Financeiros dos EUA, o que gera enormes

prejuízos, pois não há bens suficientes, na economia real, para gerar receitas

financeiras para pagar os investidores desses recursos financeiros em excesso:

11.7 Apesar da crise mundial e da

insustentabilidade do Sistema Financeiro Internacional, as elites mundiais

continuam manipulando esse Sistema, arrastando para o fundo do poço bilhões de

vidas de famílias e crianças inocentes, conforme podemos ver no gráfico a

seguir, demonstrando o crescimento dos derivativos no Sistema Financeiro dos

EUA:

11.8 O

leitor pode pensar que os problemas acima com derivativos estão localizados, exclusivamente, nos

EUA. Contudo, é um engano pensar que os

problemas acima com derivativos estão localizados,

exclusivamente, nos EUA. Por quê? Por quê o

Sistema Financeiro Internacional, ao longo do tempo, também, entrou no mercado de especulação

financeira com derivativos e, em função de o

Sistema Financeiro Internacional ter

passado a participar da especulação financeira com

derivativos, o total de derivativos, no mundo que, em 2002, era de US$ 127,6

TRILHÕES (CENTO E VINTE E SETE TRILHÕES E SEISCENTOS

BILHÕES DE DÓLARES), saltou para US$ 683,7 TRILHÕES (SEISCENTOS E OITENTA E TRÊS TRILHÕES E SETECENTES

BILHÕES DE DÓLARES), em 2008,

conforme gráfico, abaixo (Fonte:

página 57 do livro “A Crise Financeira Mundial - Uma perspectiva dos Emergentes

para os Cidadãos do Mundo Globalizado”, 2009, escrito por William Almeida de Carvalho,

da Associação Brasileira de Orçamento Público-ABOP).

11.9 “Nota-se aqui o crescimento

brutal dos derivativos em dezembro de cada ano, nesta data (maio/2009),

chegavam a quase US$ 592 trilhões de dólares valores nocionais, para um PIB

mundial que está em torno de 62 trilhões de dólares (ver a tabela do PIB de

guerra publicado pela CIA no https://www.cia.gov/library/publications/the-world-fact-book/fieldes/ 2195. html), conforme

mostrado na linha vermelha (a linha amarela representa o crescimento mundial).

11.10 Pelo que se vê, os derivativos

representam o novo câncer no mercado financeiro mundial. Estas são informações

oficiais do Banco de Compensações Mundiais (BIS da sigla em inglês). Analistas

de porte e confiáveis da crise concordam que enquanto não se reduzir 80% dessa

montanha de derivativos a crise não será superada.”. (Fonte: página 57 do livro “A Crise Financeira

Mundial - Uma perspectiva dos Emergentes para os Cidadãos do Mundo

Globalizado”, 2009, escrito por William Almeida de Carvalho, da Associação

Brasileira de Orçamento Público-ABOP).

11.11 POR ESSES DADOS, OFICIAIS, A SOMA

DOS DERIVATIVOS, NO MUNDO, ATINGE O MONTANTE DE US$ 683,7 TRILHÕES (SEISCENTOS E OITENTA E

TRÊS TRILHÕES E SETECENTOS BILHÕES DE DÓLARES), ASSIM, DE FATO, HÁ EXCESSO DE

ATIVOS (EXCESSO DE

LIQUIDEZ) NO MERCADO GLOBAL, PROVOCADO

PELO PROCESSO DE ACUMULAÇÃO DE RIQUEZA FINANCEIRA, EM DESCONFORMIDADE COM A RIQUEZA DA ECONOMIA REAL.

11.12 Os US$ 683,7 TRILHÕES (SEISCENTOS E

OITENTA E TRÊS TRILHÕES E SETECENTOS BILHÕES DE DÓLARES),

EM ATIVOS, REMUNERADOS, NO SISTEMA FINANCEIRO INTERNACIONAL são

o “agente

oculto” que manipula, nos bastidores o PIB mundial, que está em torno de US$ 62 TRILHÕES (SESSENTA E DOIS TRILHÕES DE DÓLARES). Ver a tabela do PIB de guerra publicado pela CIA no https://www.cia.gov/library/publications/the-world-fact-book/fieldes/ 2195, conforme item 11.9 anterior.

11.13 Conforme

o item anterior, o leitor percebe o tamanho do “poder”, financeiro, do

“agente oculto”? Há em torno de 10 (dez) vezes mais ativos -- US$

683,7 TRILHÕES (SEISCENTOS E OITENTA E TRÊS TRILHÕES E SETECENTOS BILHÕES DE

DÓLARES) --, REMUNERADOS, no Sistema Financeiro Internacional, do que bens -- US$ 62 TRILHÕES (SESSENTA E DOIS TRILHÕES

DE DÓLARES)-- , na economia, real, do Planeta Terra, capazes

de gerar receitas para pagar os juros que os investidores recebem, por

intermédio do Sistema Financeiro Internacional.

A INTELIGÊNCIA ARTIFICIAL - IA -

Os JUROS NEGATIVOS - Os JUROS REAIS NEGATIVOS - Ativos Remunerados Devem Se

Transformar Em Perda Para Os INVESTIDORES ESPECULADORES

A INTELIGÊNCIA ARTIFICIAL - IA - Os JUROS NEGATIVOS - Os JUROS

REAIS NEGATIVOS - O Risco da Incerteza - Diminuição do Risco da Incerteza -

Diminuição do Risco de Mercado - Diminuição do Risco de Crédito - As Três

Condições Necessárias Para Que os Próprios Investidores (Nacionais e

Internacionais) Identifiquem os Riscos Macroeconômicos e Microeconômicos e

Invistam no Brasil -INTELIGÊNCIA ARTIFICIAL-IA para auxiliar os governos federal,

estaduais e municipais - “Gestão e

Governança da Economia Digital no Brasil”

Por Meio da IA Pela Iniciativa Privada e Governos - Os Bancos Centrais

teriam que desenvolver ações coordenadas para que os US$ 683,7 TRILHÕES (SEISCENTOS E OITENTA E TRÊS TRILHÕES E SETECENTOS

BILHÕES DE DÓLARES) em ativos remunerados se transformem em perda

para os INVESTIDORES

ESPECULADORES, preservando os ativos dos INVESTIDORES NÃO ESPECULADORES (investidores que fazem a economia real

funcionar) - (vide item 11 abaixo) – Fonte – Link https://rogerounielo.blogspot.com/2019/11/a-inteligencia-artificial-ia-os-juros.html

Integração e interligação entre inteligência artificial de

processos digitais - CRITÉRIOS DE DECISÃO PRÉ-PROGRAMADOS PARA A IA-INTELIGÊNCIA ARTIFICIAL Nº

01 - “Combinação”,

“Possibilidade de Implementação das Ações”, “Viabilidade de

Implementação das Ações” e “Resultado Formal” - Princípio da Bivalência (Estabelece que toda proposição ou é

verdadeira ou é falsa, e tem apenas uma formulação semântica verdadeira ou

falsa) para as proposições da IA - “Viabilidade de Implementação das Ações” - Resultado Formal - Aplicação

das leis do pensamento à IA (Princípio da Identidade, Princípio da Não Contradição e a

Lei do Terceiro Excluído)

- Aba “IA.0-26.10.2019”, da planilha “Inteligência Artificial - 26.10.2019.xlsx” (“Versão nº 02”), disponível no link https://drive.google.com/drive/folders/0B-FB-YQZiRk8SEdQb1BYUTRQLXc?usp=sharing

- Fonte - Link https://rogerounielo.blogspot.com/2019/10/integracao-e-interligacao-entre_26.html

Algoritmos Para Programação de IA - Versão nº 03 (Inteligência Artificial - IA) - planilha “Inteligência

Artificial - 28.10.2019.xlsx” (“Versão

nº 03” - Abas “Algoritmos Progamação IA” e “Paradigmas de

Programação”) - Fonte - Link https://rogerounielo.blogspot.com/2019/10/algoritmos-para-programacao-de-ia.html

- Disponível no link https://drive.google.com/drive/folders/0B-FB-YQZiRk8SEdQb1BYUTRQLXc?usp=sharing (218 arquivos disponíveis no ARQUIVO COMPACTADO “000

Algoritmos Para Programacao de IA - 28.10.2019.ZIP”) - PARADIGMAS DE PROGRAMAÇÃO PARA IA - Integração e interligação

entre inteligência artificial de processos digitais, inteligência artificial de linguagem e

contextos decisórios reais e probabilísticos para IA - Paradigma

de Programação, História, Programação Estruturada, Programação Orientada a

Objetos, Programação Orientada a Objetos - Conceitos Essenciais, Programação

Declarativa, Programação Procedural, Comparação Com a Programação Imperativa, Linguagens

de Programação Procedural, Programação Funcional, Desenvolvimento, Contraste

Com a Programação Imperativa, Programação Orientada a Eventos, Programação Com

Restrições, Programação Lógica, História, Base Na Lógica Matemática, Prolog, Negação

Por Falha, Implementações, Limitações do Uso da Lógica Matemática Para a

Programação, Programação Lógica Concorrente, Programação Lógica Linear, Domínios

Das Aplicações, Programação Orientada a Aspecto, Motivação e Conceitos Básicos,

Modelos de Join Point, Os Pointcuts e Advices no AspectJ, Declarações

Inter-Tipos no AspectJ, A Inserção Dos Advices, Exemplos de Linguagens Que

Permitem POA, POA e Outros Paradigmas de Programação, Problemas da POA, Linguagem

de Programação Multiparadigma - Programação Orientada a Fluxos - Programação de

Passagem de Mensagens - Programação Escalar - Programação Vetorial -

Programação Orientada a Regras - Programação Orientada a Tabelas - Programação

Orientada a Fluxo de Dados - Programação Orientada a Políticas - Programação

Orientada a Testes

Para

conhecimento,

A

INTELIGÊNCIA ARTIFICIAL - IA - Os JUROS NEGATIVOS - Os JUROS REAIS NEGATIVOS -

O Risco da Incerteza - Diminuição do Risco da Incerteza - Diminuição do Risco

de Mercado - Diminuição do Risco de Crédito - As Três Condições Necessárias Para

Que os Próprios Investidores (Nacionais e Internacionais) Identifiquem os Riscos

Macroeconômicos e Microeconômicos e Invistam no Brasil - A) Disponibilidade de

FERRAMENTAS DE GESTÃO E GOVERNANÇA DIGITAIS - B) Disponibilidade de dados

abertos, diários, mensais, quinzenais e anuais, sobre o comportamento

macroeconômico e microeconômico, no nível de atividade econômica, por

município, com base no CNAE IBGE ÚLTIMO NÍVEL, que abrange 1.329 atividades

econômicas, da economia brasileira, para tratamento por meio de FERRAMENTAS DE

GESTÃO E GOVERNANÇA DIGITAIS - C) Que as FERRAMENTAS DE GESTÃO E GOVERNANÇA

DIGITAIS processem os dados abertos, diários, mensais, quinzenais e anuais, das

esferas federal, estaduais e municipais, no nível de atividade econômica, por

município, com base no CNAE IBGE ÚLTIMO NÍVEL, utilizando ferramentas

estatísticas, abrangendo 1.329 atividades econômicas, da economia brasileira - TRANSFORMAR OS DADOS DA ARRECADAÇÃO FEDERAL, QUE ESTÁ NA

BASE DE DADOS DA RECEITA FEDERAL, DAS RECEITAS ESTADUAIS E DAS RECEITAS

MUNICIPAIS, EM DADOS AGREGADOS DE 1.329 ATIVIDADES ECONÔMICAS, DOS 5.570

MUNICÍPIOS, A PARTIR DA ARRECADAÇÃO, DIÁRIA, SEM CONTER NOME E CNPJ DOS

CONTRIBUINTES, PARA PRESERVAR O SIGILO FISCAL (EXEMPLO) – UTILIZAÇÃO DE MODELOS

ESTATÍSTICOS AVANÇADOS, PROCESSADOS POR INTELIGÊNCIA ARTIFICIAL-IA - INTELIGÊNCIA ARTIFICIAL-IA PARA PROCESSAR DADOS

ABERTOS DAS ESFERAS FEDERAL, ESTADUAIS E MUNICIPAIS PARA DIMINUIR A TAXA DE

MORTALIDADE DAS EMPRESAS, GERAR CONFIANÇA NOS INVESTIDORES NACIONAIS E

ESTRANGEIROS, AUMENTAR INVESTIMENTOS, DIMINUIR DESPERDÍCIOS DE TEMPO E DE

RECURSOS FINANCEIROS, ELEVAR A ARRECADAÇÃO DE IMPOSTOS E A CONFIANÇA NA

ECONOMIA BRASILEIRA - INTELIGÊNCIA ARTIFICIAL-IA

para auxiliar os governos federal, estaduais e

municipais a contarem com modelos estatísticos preditivos do resultado futuro

de implementação de políticas públicas, objetivando capacitar os órgãos

decisores de alocação de recursos públicos conhecerem com antecedência qual vai

ser o resultado da aplicação dos escassos recursos públicos em termos de

impactos na despesa púbica, nos níveis federal, estaduais e municipais,

impactos na arrecadação pública, nos níveis federal, estaduais e municipais,

impactos nas taxas de mortalidade das empresas no Brasil, nos níveis federal,

estaduais e municipais, impactos nas atividades econômicas digitais da

iniciativa privada, nos níveis federal, estaduais e municipais, etc. -

Permitir que o BACEN, como órgão

regulador tenha a “Gestão e Governança da

Economia Digital no Brasil” Por Meio do

“Módulo 04/33 - Modelo Para Criação de

Serviços Financeiros Digitais”, “Sub-Projeto “Basileia 4 - Economia Digital -

Atividades Econômicas Digitais - Setores Econômicos Digitais - Moeda Virtual

Única Para Todos os Países do Mundo Garantida Por Cada Governo - Controle

Descentralizado On-Line e “Real Time” de Emissão de Moeda Virtual Única Pelos

Bancos Centrais de Cada País, Garantida Por Reservas Internacionais de Cada

País a Serem Controladas On-Line e “Real Time”- Controle Centralizado On-Line e

“Real Time” de Emissão de Moeda Virtual Única Pelo Bis-Bank for International

Settlements - Vinculação On-Line e “Real Time” da Moeda Virtual Única ao

Sistema de Pagamentos Internacional de Cada País - Vinculação On-Line e “Real

Time” da Moeda Virtual Única ao Blockchain e as Reservas Internacionais de Cada

País a Serem Controladas On-Line e “Real Time” - Basiléia 4 Para Economia da

“Era Industrial” no Brasil - Basiléia 5 Para a Economia Digital do Brasil

- Basiléia 6 Para Economia da “Era Industrial” dos Demais Países do Mundo -

Basiléia 7 Para a Economia Digital dos Demais Países do Mundo - Sub-Módulo

04.02/33” (Protocolo nº 2016312654,

em 10/08/2016, às 22:26:18 - Vide item “24 - Início da transcrição do

"Modelo Basiléia IV”, disponível no link https://rogerounielo.blogspot.com/2016/08/gestao-e-governanca-da-economia-digital.html) - Os Bancos Centrais teriam que desenvolver ações

coordenadas para que os US$ 683,7 TRILHÕES (SEISCENTOS E

OITENTA E TRÊS TRILHÕES E SETECENTOS BILHÕES DE DÓLARES) em

ativos remunerados se transformem em perda para os INVESTIDORES

ESPECULADORES, preservando os ativos dos INVESTIDORES NÃO

ESPECULADORES (investidores

que fazem a economia real funcionar), MANTENDO A DINAMIZAÇÃO dos recursos financeiros existentes na

sociedade, para que se continue a GERAR PODER DE COMPRA e se

continue a GERAR PODER DE CONSUMO para os tomadores de

empréstimos para MANTER A SUSTENTABILIDADE e o EQUILÍBRIO

de uma economia próspera (vide item 11 abaixo)

Observação: esta

análise está disponível no arquivo “A IA, os

Juros Negativos e as Incertezas - 02.11.2019.docx”, que pode ser obtido

no Google Drive, link https://drive.google.com/drive/folders/0B-FB-YQZiRk8SEdQb1BYUTRQLXc?usp=sharing, pasta “Economia Digital -

Digital Economy”

1. Tomemos duas notícias aparente

desconexas, citadas abaixo:

a) item nº 6 abaixo - “No mundo, 60% dos grandes bancos ‘destroem’ valor - Situação se torna preocupante se considerado o ciclo

econômico com juros negativos e desaceleração global que vem pela frente e o

ambiente de maior competição proporcionado pelas fintechs”;

b) item nº 7 abaixo - “Era do cidadão Cientista de Dados chegou e o que isso

mudará para você? - Ferramentas de

software estão capacitando analistas de negócios a gerar modelos analíticos e

insights sem a ajuda de engenheiros de software”.

c) item nº 9 abaixo - “McKinsey afirma que quase 60% dos bancos

não sobreviveriam à uma crise econômica - Quase 60% dos bancos do mundo não são fortes o suficiente

para sobreviver à uma nova crise, disse a McKinsey em sua última análise da

rede bancária global. No mesmo relatório, a empresa sugeriu várias maneiras

para que bancos – instituições do século XVIII – tornem-se mais resilientes no

novo paradigma de trocas. A maioria dos bancos está com problemas p or causa de

“geografia, escala, diferenciação e modelo de negócios”. A McKinsey pediu aos

bancos que fizessem “movimentos ousados no final do ciclo” para evitar o

colapso quando a próxima recessão ocorrer”.

d) item nº 10 abaixo - “É bizarro, mas faz sentido: na Europa, investidores estão

pagando para emprestar dinheiro ao governo - O que eles estão temendo é que é o

grande problema - Confira a

tabela abaixo. A coluna yield mostra os juros anuais pagos

pelos títulos públicos com prazo de 10 anos de duração.

Juros (yield) pagos pelos

títulos de 10 anos dos governos de cada país. Fonte: https://countryeconomy.com/bonds

Sim, você leu

corretamente: hoje, um investidor tem de pagar para emprestar

dinheiro por dez anos para os governos da Suíça, da Alemanha, da

Dinamarca, da Holanda, do Japão, da Áustria, da Finlândia, da França e da

Bélgica.

Quem emprestar dinheiro

para estes governos receberá, daqui a 10 anos, um valor menor do que o

emprestado.

A título de ilustração,

quem emprestar hoje 1.000 francos suíços para o governo da Suíça receberá de

volta, daqui a 10 anos, 938 francos suíços.

Quem emprestar 1.000 euros

para o governo da Alemanha receberá de volta, daqui a 10 anos, 965 euros.

Quem emprestar para o

governo da Suécia não pagará nada, mas também não receberá nada a mais após 10

anos.

Já quem emprestar para os

governos de Espanha e Portugal receberá juros de 0,41% e 0,48% ao ano,

respectivamente. Ou seja, se você emprestar 1.000 euros para o governo

espanhol, receberá daqui a 10 anos a impressionante soma de 1.041,76 euros. E

isso desconsiderando o imposto de renda.

Para prazos menores que

10 anos, o número de países com juros negativos em seus títulos públicos passa

a incluir Suécia, Irlanda, Espanha (!), Portugal (!!) e Itália (!!!). Portugal

e Espanha pagam juros negativos até os títulos de 5 anos de prazo. A Itália,

até os de 1 ano. Confira tudo aqui.

Já o governo da Dinamarca

está prestes a bater um recorde bizarro: falta 0,01 ponto percentual para ele

se tornar o primeiro governo do mundo a usufruir juros negativos em todos os seus títulos públicos.

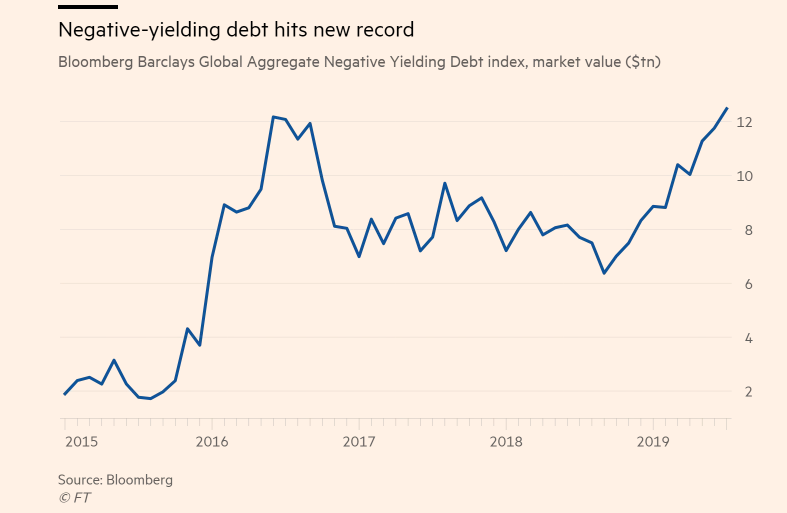

Com efeito, o volume de

dinheiro aplicado em títulos públicos com juros negativos atingiu um recorde

histórico: há simplesmente 12 trilhões de dólares aplicados

nestes títulos, como mostra este gráfico do Financial Times.

Evolução da quantidade de

dinheiro (em dólares) aplicado em títulos públicos com rentabilidade negativa

A pergunta é inevitável:

por que alguém aceitaria pagar para que o governo pegasse seu

dinheiro emprestado? Tal prática não vai contra toda a lógica financeira e, até

mesmo, da preferência temporal?

Comecemos pelo

básico.

Não há escapatória

É fato que tal idéia seria

completamente inconcebível no mundo anterior à crise financeira de 2008. Mas aquele era

outro mundo. Hoje, como consequência de todos os programas de afrouxamento quantitativo realizado pelo Banco

Central Europeu, a prática de pagar para emprestar dinheiro ao governo já se

tornou norma na Europa.

Pior: ela faz total

sentido hoje.

De início, muitas pessoas,

normalmente leigas, se perguntam por que pagar para emprestar dinheiro ao

governo (que é o que ocorre quando as taxas de juros são negativas) sendo que

seria muito mais vantajoso simplesmente deixar o dinheiro parado. Afinal,

no primeiro caso, você está perdendo um pouco do dinheiro; no segundo, você

mantém a quantia original intacta.

Essa pergunta é típica de

quem não conhece o atual sistema financeiro e monetário. A esmagadora

maioria do dinheiro (mais de 85%) está na forma de dígitos eletrônicos; apenas

uma quantia mínima (não mais do que 10%) está na forma de cédulas e moedas

metálicas.

Sendo assim, simplesmente

não há como investidores e fundos de investimento que gerenciam bilhões de

euros — ou até mesmo aqueles que gerenciam "apenas" milhões de euros

— irem até o banco da esquina e sacarem tudo em espécie. Os bancos não

restituem em espécie esses valores. Eles são legalmente isentos, pelo

governo, de fazerem isso. O dinheiro eletrônico está "preso" no

sistema financeiro e não há como esses dígitos serem convertidos integralmente

em cédulas e moedas metálicas. Tudo o que os investidores podem fazer é

transferir dígitos eletrônicos de um lugar para outro. E só. Não há

como sair dos dígitos eletrônicos.

O Banco Central da Suíça, por exemplo, já anunciou que os bancos não mais têm de

fornecer cédulas para nenhum fundo de investimento que queira sacar

dinheiro. Uma empresa de seguros tentou fazer isso, mas o banco se

recusou. O Banco Central da Suíça, portanto, fez uma declaração ao mundo: ele deixou

claro que não há como fugir do dinheiro eletrônico digital.

Portanto, dado que não há

como fugir desse arranjo monetário e bancário, a única maneira de grandes investidores

e grandes fundos de investimento preservarem seu capital é investindo-o em

ativos que é, ao menos em tese, são considerados seguros e até

mesmo "livre de riscos".

Ativos considerados

seguros são os títulos da dívida dos governos de países desenvolvidos. Já os

ativos considerados "livres de risco" são, principalmente, os títulos

da dívida dos governos alemão, suíço, holandês, austríaco e nórdicos. Para

estes últimos é direcionada a maior fatia do dinheiro dos grandes investidores

e dos fundos de investimento europeus. O restante está indo para os títulos de

mais curto prazo dos outros governos da Europa.

Adicionalmente, vale

enfatizar que, em uma situação em que as taxas de juros estão em queda, é possível

obter elevados ganhos de capital ao se comprar títulos de longo prazo:

à medida que os juros vão caindo ainda mais, os preços de

mercado desses títulos vão subindo.

Ou seja,

se você comprar um título por $ 100, e os juros caírem, você pode revender esse

mesmo título por, digamos, $ 102. Isso é uma taxa de retorno muito

positiva, e nada negativa.

2. A propósito da matéria citada no item 1.a anterior, JUROS NEGATIVOS OU

JUROS REAIS NEGATIVOS tem profundo impacto macroeconomico, no

Brasil e nos demais países do mundo, e podem amplificar a desaceleração global.

2.1 Como os JUROS NEGATIVOS OU JUROS REAIS NEGATIVOS

podem amplificar a desaceleração global?

2.1.1 Para entender como os JUROS NEGATIVOS OU JUROS REAIS NEGATIVOS

podem amplificar a desaceleração global, temos que entender o funcionamento de

qualquer sistema financeiro.

2.1.2 Qualquer sistema financeiro RECEBE

DINHEIRO DE INVESTIDORES, que tem recursos SOBRANDO, pagando a instituição financeira uma taxa de juros para

os investidores, e EMPRESTA a instituição financeira o dinheiro

dos investidores a TOMADORES, que

tem FALTA DE RECURSOS, recebendo a

instituição financeira dos tomadores uma taxa de juros maior do que àquela que a

instituição financeira paga para os investidores.

2.1.3 A diferença entre a taxa de juros que a instituição financeira PAGA PARA OS INVESTIDORES e a taxa de juros que a instituição financeira RECEBE DOS TOMADORES é

o “SPREAD”

bancário (ganho da instituição financeira), que vai suportar a tributação, os custos

administrativos, os custos trabalhistas, os custos de TI, as perdas da

instituição financeira com dinheiro emprestado para os tomadores e que não foi devolvido

pelos tomadores, pois a instituição financeira assume o RISCO DAS OPERAÇÕES

DE CRÉDITO QUE REALIZA, ou seja, o investidor, dono do dinheiro,

tem seu capital e a taxa de juros pactuada com a instituição financera,

garantidos, ainda que o tomador do empréstimo não pague a instituição

financeira.

2.1.4 O

sistema financeiro, conforme explanado anteriormente,

dinamiza os recursos financeiros existentes na sociedade e gera PODER DE COMPRA

e PODER

DE CONSUMO para os tomadores de empréstimos.

2.1.5 Se qualquer sistema financeiro passar a operar com TAXAS DE JUROS NEGATIVAS (taxa nominal de juros é negativa) ou com JUROS REAIS NEGATIVOS (a taxa nominal de juros é positiva, mas descontada a

inflação, de fato, os juros são negativos), significa que

referido sistema financeiro ao invés de ter ganhos passa a ter prejuízos, razão

pela qual, conforme o item 1.a anterior, “No mundo, 60%

dos grandes bancos ‘destroem’ valor - Situação

se torna preocupante se considerado o ciclo econômico com juros negativos e

desaceleração global que vem pela frente e o ambiente de maior competição

proporcionado pelas fintechs” e conforme item 1.c anterior “McKinsey afirma que quase 60% dos bancos

não sobreviveriam à uma crise econômica - Quase 60% dos bancos do mundo não são fortes o suficiente

para sobreviver à uma nova crise, disse a McKinsey em sua última análise da

rede bancária global. No mesmo relatório, a empresa sugeriu várias maneiras

para que bancos – instituições do século XVIII – tornem-se mais resilientes no

novo paradigma de trocas. A maioria dos bancos está com problemas por causa de

“geografia, escala, diferenciação e modelo de negócios”. A McKinsey pediu aos

bancos que fizessem “movimentos ousados no final do ciclo” para evitar o

colapso quando a próxima recessão ocorrer”.

2.1.6 Se

as instituições financeiras ao invés de terem

ganhos passam a ter prejuízos com TAXAS DE

JUROS NEGATIVAS (taxa nominal

de juros é negativa) ou se as instituições financeiras ao invés de terem ganhos passam a ter prejuízos com

com JUROS REAIS NEGATIVOS (a taxa nominal de juros é positiva, mas descontada a

inflação, de fato, os juros são negativos), significa que não

geram receitas para cobrir os custos administrativos, os custos trabalhistas,

os custos de TI, as perdas da instituição financeira com dinheiro emprestado para os tomadores e que não foi

devolvido pelos tomadores.

2.1.6.1 Como as instituições financeiras não

geram receitas para cobrir os custos administrativos, os custos trabalhistas,

os custos de TI, as perdas da instituição financeira com dinheiro emprestado para os tomadores e que não foi

devolvido pelos tomadores, quando praticam TAXAS

DE JUROS NEGATIVAS (taxa

nominal de juros é negativa) ou praticam JUROS REAIS NEGATIVOS (a taxa nominal de juros é positiva, mas descontada a

inflação, de fato, os juros são negativos), começam as

instituições financeiras a COBRAR TAXAS DOS INVESTIDORES PARA QUE

REFERIDOS INVESTIDORES DEPOSITEM SEU DINHEIRO NOS BANCOS EUROPEUS, por

exemplo, conforme matéria transcrita a seguir, ou seja, os investidores ao invés de terem ganhos com os recursos

depositados na instituição financeira passam a ter prejuízos (é como você

depositar R$ 100.000,00 na poupança e ao invés de receber juros na data do

aniversário da poupança você recebe um débito de R$ 200,00 e seu capital passa

de R$ 100.000,00 para R$ 99.800,00:

a) Início

da transcrição da matéria:

Com juros negativos na Europa, banco cobra

por depósito em euro

DO "FINANCIAL TIMES"

18/10/2014 02h00

Bancos como o Bank of New York Mellon

começaram a cobrar de seus clientes por depósitos em euros para compensar as

taxas negativas de juros que incidem sobre seus negócios na Europa.

Segundo o "Wall Street Journal",

Goldman Sachs e JPMorgan também começaram a fazer a cobrança de grandes

clientes.

Na Europa, a recente decisão do BCE de

reduzir para menos de zero a sua taxa de redepósito deve afetar mais de € 500

bilhões em saldos de fundos do mercado monetário. O banco central está tentando

estimular as economias da zona do euro.

Cerca de 15% dos depósitos do BNY Mellon são

denominados em euros, e o banco começou a cobrar seus clientes por esses

depósitos a partir do início deste mês.

"O que estamos fazendo é essencialmente

repassar a taxa de 0,2% que estamos absorvendo por causa do Banco Central

Europeu", disse Brian Shea, vice-presidente do conselho do BNY Mellon.

"Os clientes compreendem que isso não

foi realmente iniciado por nós e que significa um repasse da taxa que estamos

absorvendo."

Bancos como o BNY Mellon foram atingidos por

mais de cinco anos de taxas de juros extremamente baixas, e o seu negócio

básico, salvaguardar trilhões de dólares em ativos de clientes, tornou-se menos

lucrativo.

Tradução de PAULO MIGLIACCI

Final

da transcrição

b) Início

da transcrição da matéria:

Na

Era Dos Juros Negativos Empresas São Pagas Para Tomar Empréstimos

Imagem

Removida

A farmacêutica francesa Sanofi é uma das empresas emitindo títulos de dívida com rendimento negativo na Europa,

nesta terçafeira. PHOTO: REUTERS

Por

CHRISTOPHER WHITTAL, de Londres

Terça-Feira,

6 de Setembro de 2016 15:15 EDT

Os investidores estão prestes a pagar para que duas grandes empresas

europeias tomem dinheiro emprestado, um efeito das taxas de juros baixíssimas

estimuladas pelo programa do Banco Central Europeu de compra de títulos

corporativos.

A multinacional alemã Henkel AG e a farmacêutica francesa Sanofi SA devem

pagar um rendimento de –0,05% ao ano nos novos títulos de dívida com vencimento

de curto prazo que estão emitindo hoje, segundo informações divulgadas aos

investidores.

A captação é outro sinal de como uma política monetária sem precedentes

virou de cabeça para baixo a teoria convencional dos investimentos.

Embora vários países desenvolvidos sejam capazes de emitir dívida a juros

negativos, isso ainda é raro no caso das empresas.

Apenas a gigante britânica do petróleo BP PLC, a montadora alemã BMW AG e

ferroviária estatal alemã Deutsche Bahn AG já emitiram títulos de dívida em

euro com rendimento negativo no mercado, de acordo com a firma de dados

Dealogic.

Os rendimentos de títulos de dívida emitidos por empresas vêm despencado

nos últimos meses, num momento em que a corrida dos investidores por retornos

maiores empurram os preços dos papéis para cima (o rendimento de um título cai

quando o preço sobe e vice-versa).

Até o fim de agosto, cerca de 717 bilhões de euros em títulos de dívida

com grau de investimento foram negociados com rendimentos negativos na zona do

euro, o equivalente a mais de 30% de todo o mercado, de acordo com a provedora

de dados Tradeweb.

Desde que lançou seu programa de compra de títulos de dívida de empresas,

no início de junho, o BCE já adquiriu mais de 20 bilhões de euros desses papéis

até 2 de setembro.

A maioria das compras ocorreu em mercados secundários, onde investidores

compram e vendem títulos já emitidos.

Numa reunião marcada para amanhã, o BCE vai decidir se vai expandir ou

não seu atual programa de compra de títulos.

Essa nova onda de vendas de títulos está tirando os mercados de capitais

europeus da calmaria tradicional observada durante o verão no Hemisfério Norte.

A Glencore PLC, por exemplo, também está levantando recursos nesta

terça-feira.

É uma de suas primeiras incursões da gigante suíça das commodities no

mercado de capitais desde que suas ações e títulos de dívida foram objeto de

uma venda generalizada no segundo semestre do ano passado, diante das

preocupações com o alto endividamento da empresa e a queda nos preços das

commodities.

A empresa captou 250 milhões de francos suíços em abril.

(Colaborou Scott Patterson.)

Fonte - Link https://www.wsj.com/articles/na-era-dos-juros-negativos-empresas-sao-pagas-para-tomar-emprestimos-1473189330

Fim

2.1.6.2 Como as instituições financeiras não

geram receitas para cobrir os custos administrativos, os custos trabalhistas,

os custos de TI, as perdas da instituição financeira com dinheiro emprestado para os tomadores e que não foi

devolvido pelos tomadores, quando praticam TAXAS

DE JUROS NEGATIVAS (taxa

nominal de juros é negativa) ou praticam JUROS REAIS NEGATIVOS (a taxa nominal de juros é positiva, mas descontada a

inflação, de fato, os juros são negativos), começam as

instituições financeiras a COBRAR TAXAS DOS INVESTIDORES PARA QUE

REFERIDOS INVESTIDORES DEPOSITEM SEU DINHEIRO NOS BANCOS EUROPEUS, por

exemplo, conforme matéria transcrita a seguir, ou seja, os investidores ao invés de terem ganhos com os recursos

depositados na instituição financeira passa a ter prejuízos (é como você

depositar R$ 100.000,00 na poupança e ao invés de receber juros na data do

aniversário da poupança você recebe um débito de R$ 200,00 e seu capital passa

de R$ 100.000,00 para R$ 99.800,00.

2.1.6.3

Nesse cenário de TAXAS DE JUROS NEGATIVAS (taxa nominal de juros é negativa) ou de JUROS REAIS NEGATIVOS (a taxa nominal de juros é positiva, mas descontada a

inflação, de fato, os juros são negativos), a instituição financeira

assume o RISCO DAS OPERAÇÕES DE CRÉDITO QUE REALIZA e o

investidor, dono do dinheiro, tem seu capital e a taxa de juros pactuada com a

instituição financera, garantidos, ainda que o tomador do empréstimo não pague

a instituição financeira, ou seja, a instituição financeira nesse cenário de TAXAS DE JUROS NEGATIVAS ou de JUROS REAIS NEGATIVOS se torna inviável

economicamente e financeiramente e, dessa forma, o sistema financeiro, conforme

explanado anteriormente, DEIXA DE DINAMIZAR os recursos financeiros

existentes na sociedade (captar de quem tem sobra de dinheiro para emprestar para

quem tem falta de dinheiro) e NÃO GERA PODER DE COMPRA

e NÃO GERA PODER DE CONSUMO para os tomadores de empréstimos ou GERA PODER DE COMPRA

e GERA PODER DE CONSUMO para os tomadores de empréstimos, mas essa

geração de PODER DE CONSUMO e essa geração de PODER DE COMPRA ocorre em patamar insuficiente para MANTER

A SUSTENTABILIDADE e o EQUILÍBRIO de uma economia

próspera, o que amplifica a desaceleração

global, em um círculo vicioso que necessita ser contido.

2.1.7 No vídeo

constante do link https://www.youtube.com/watch?v=zpHmV1hXaaA&t=674s, aos 21 minutos e 36 segundos, Fernando Ulrich, mostra que

a oferta global de títulos abaixo de zero atinge

US$ 10 trilhões (“Global supply of bonds yieldind below zero

hits $10 trillion”, conforme gráfico abaixo:

a) Gráfico nº 01:

b) Gráfico nº 02:

c) Gráfico nº 03:

2.1.7.1 Reflexão: se o Brasil tem as maiores

taxas de juros do mundo, por que razão os investidores europeus e os

investidores dos demais países do mundo que tem US$

10 trilhões (“Global supply of bonds yieldind below zero hits

$10 trillion”) sendo remunerados a taxas de juros negativas (vide vídeo

constante do link https://www.youtube.com/watch?v=zpHmV1hXaaA&t=674s, aos 21 minutos e 36 segundos), não estão investindo no

Brasil?

2.1.7.2 Apesar de o Brasil ter as maiores

taxas de juros do mundo, os investidores europeus e os investidores dos demais

países do mundo, que tem US$ 10 trilhões

(“Global supply of bonds yieldind below zero hits $10 trillion”) sendo

remunerados a taxas de juros negativas (vide vídeo constante do link https://www.youtube.com/watch?v=zpHmV1hXaaA&t=674s, aos 21 minutos e 36 segundos), não estão investindo no

Brasil, por que a economia brasileira tem elevados índices de mortalidade de

empresas, o que gera perda de renda dos consumidores desempregados, ENORMES INEFICIÊNCIAS DE TODOS OS TIPOS NA ECONOMIA DO

PAÍS, afundando a COMPETITIVIDADE E A PRODUTIVIDADE DA ECONOMIA DO BRASIL etc.

Assimetria de Informação Geradoras de

Elevados Índices de Mortalidade de Empresas.

2.1.7.3 Pelo estudo do IBGE "Demografia das Empresas 2013", publicação que apresenta alguns

aspectos da dinâmica demográfica do segmento formal das empresas brasileiras,

em particular, seus movimentos de entrada, saída e sobrevivência, disponível no

link http://ibge.gov.br/home/estatistica/economia/demografiaempresa/2013/default.shtm, ou link http://biblioteca.ibge.gov.br/visualizacao/livros/liv94575.pdf, "Gráfico 1 - Taxas de sobrevivência das empresas criadas em 2009,

segundo as faixas de pessoal ocupado assalariado - Brasil - 2010-2013", a "Tabela 11",

página 39, apresenta as taxas de sobrevivência das empresas, nascidas em 2009,

segundo as seções da CNAE 2.0 e faixas de pessoal ocupado assalariado, onde se

pode verificar que nos quatro anos posteriores à entrada no mercado (EMPRESAS

NASCIDAS EM 2009), as empresas apresentaram as seguintes TAXAS

DE MORTALIDADE, de acordo com o número de empregados:

Gráfico 1 - Taxa Sobrevivência de Empresas,

em anexo

A) em 2013, do total de empresas com ZERO EMPREGADOS, estavam "mortas", em 2013, 59,10% (Taxa de Mortalidade), o que significa dizer que de cada

100 empresas, com até ZERO

EMPREGADOS, que nasceram

em 2009, 59 (Cinqüenta

e nove) dessas

empresas tinham falido em 2013;

B) em 2013, do total de empresas com 01 a 09 EMPREGADOS, estavam "mortas", em 2013, 30,89% (Taxa de Mortalidade), o que significa dizer que de cada

100 empresas, de 01 a 09

EMPREGADOS, que

nasceram em 2009, 30 (Trinta) dessas empresas com 01 a 09 EMPREGADOS tinham falido em 2013;

C) em 2013, do total de empresas com 10 ou mais EMPREGADOS, estavam "mortas", em 2013, 23,30% (Taxa de Mortalidade), o que significa dizer que de cada

100 empresas, com 10 ou

mais EMPREGADOS, que

nasceram em 2009, 23 (Vinte e

três) dessas

empresas com 10 ou

mais EMPREGADOS tinham

falido em 2013;

D) em 2013, do TOTAL GERAL de empresas, estavam

"mortas", em 2013, 52,5% (Taxa de Mortalidade), o que significa

dizer que de cada 100 empresas, que nasceram em 2009, 52 (Cinqüenta e duas) dessas empresas tinham falido em 2013.

2.1.7.4 Necessário lembrar que esse alto índice de

mortalidade de empresas gera enormes desperdícios de tempo, enorme desperdícios

de recursos financeiros, ENORMES

INEFICIÊNCIAS DE TODOS OS TIPOS NA ECONOMIA DO PAÍS, afundando a COMPETITIVIDADE E A PRODUTIVIDADE

DA ECONOMIA DO BRASIL etc.

2.1.7.5 Se o Brasil desejar atrair parte dos US$ 10 trilhões (“Global supply of

bonds yieldind below zero hits $10 trillion”) que estão sendo remunerados a

taxas de juros negativas (vide vídeo constante do link https://www.youtube.com/watch?v=zpHmV1hXaaA&t=674s, aos 21 minutos e 36

segundos), deverá

estirpar os focos de corrupção, estrutural, generalizada e abrangente, na

União, Estados e municípios, eliminar a má gestão, ineficiência e falta de

produtividade, de competitividade e de modernidade da sua economia, bem como

contar com mecanismos para identificação de riscos macroeconômicos e

microeconômicos pelos próprios investidores, nacionais e internacionais,

utilizando as inúmeras FERRAMENTAS

DE GESTÃO E GOVERNANÇA, DIGITAIS, DESCRITAS ANTERIORMENTE.

2.1.7.6 Para que os próprios investidores, nacionais

e internacionais identifiquem os riscos macroeconômicos e microeconômicos são

necessárias três condições:

a) Disponibilidade de FERRAMENTAS DE GESTÃO E GOVERNANÇA,

DIGITAIS, para que os próprios investidores, nacionais

e internacionais, identifiquem os riscos macroeconômicos e microeconômicos;

b) disponibilidade de dados abertos, diários,

mensais, quinzenais e anuais, sobre o comportamento macroeconômico e

microeconômico, no nível de atividade econômica, por município, com base no

CNAE IBGE ÚLTIMO NÍVEL, que abrange 1.329 atividades econômicas, da economia

brasileira, para tratamento por meio de FERRAMENTAS DE GESTÃO E GOVERNANÇA, DIGITAIS, para que os próprios investidores, nacionais e internacionais,

identifiquem os riscos macroeconômicos e microeconômicos que podem afetar seus

investimentos;

c) que as FERRAMENTAS DE GESTÃO E GOVERNANÇA, DIGITAIS, processem os dados abertos, diários, mensais, quinzenais e

anuais, das esferas federal, estaduais e municipais, no nível de atividade

econômica, por município, com base no CNAE IBGE ÚLTIMO NÍVEL, utilizando

ferramentas estatísticas, abrangendo 1.329 atividades econômicas, da economia

brasileira, para que os próprios investidores, nacionais e internacionais,

identifiquem os riscos macroeconômicos e microeconômicos, sejam de fácil

entendimento e utilização.

2.1.7.7 A PRIMEIRA DAS CONDIÇÕES, citada no item

2.1.7.6.a (disponibilidade

de FERRAMENTAS DE GESTÃO E GOVERNANÇA, DIGITAIS), para que os próprios investidores, nacionais e

internacionais identifiquem os riscos macroeconômicos e microeconômicos, está

em fase de implementação há algum tempo, mas necessitaria ser disseminada de

forma exponencial, conforme matéria constante do item nº 7 abaixo, intitulada “Era do cidadão Cientista de Dados chegou e o

que isso mudará para você?”, que diz que as “Ferramentas de software estão capacitando

analistas de negócios a gerar modelos analíticos e insights sem a ajuda de

engenheiros de software”.

2.1.7.8 A SEGUNDA

DAS CONDIÇÕES, citada no item 2.1.7.6.b (disponibilidade

de dados abertos, diários, mensais, quinzenais e anuais, sobre o comportamento

macroeconômico e microeconômico, no nível de atividade econômica, por

município, com base no CNAE IBGE ÚLTIMO NÍVEL),

para que os próprios investidores, nacionais e internacionais

identifiquem os riscos macroeconômicos e microeconômicos, já tem regulamentação

legal prevista na Lei nº 12.527, de 18/11/2011, que “dispõe sobre os procedimentos a

serem observados pela União, Estados, Distrito Federal e Municípios, com o fim

de garantir o acesso a informações previsto no inciso XXXIII do art. 5º , no

inciso II do § 3º do art. 37 e no § 2º do art. 216 da Constituição Federal”,

conforme seu artigo 1º, mas ainda estão ausentes políticas públicas, efetivas,

e sistemas adequados, para que a União, Estados e Municípios, forneçam dados

agregados, confiáveis, devidamente tratados, para preservar o sigilo fiscal e a

identidade das pessoas físicas e jurídicas. Exemplo?

2.1.7.9 Necessitamos de alguém que receba os dados dos diversos

órgãos públicos federais, estaduais e municipais para agrupar

as informações analíticas em sintéticas, no nível de atividade

econômica, por município, para TRANSFORMAR OS

DADOS DA ARRECADAÇÃO FEDERAL, QUE ESTÁ NA BASE DE DADOS DA RECEITA FEDERAL, DAS

RECEITAS ESTADUAIS E DAS RECEITAS MUNICIPAIS, EM DADOS AGREGADOS DE 1.329

ATIVIDADES ECONÔMICAS, DOS 5.570 MUNICÍPIOS, A PARTIR DA ARRECADAÇÃO, DIÁRIA,

SEM CONTER NOME E CNPJ DOS CONTRIBUINTES, PARA PRESERVAR O SIGILO FISCAL, o que nos permitiria

saber, de forma quase on-line, o comportamento macroeconômico e microeconômico

da economia do país, nos níveis federal, estadual e municipal, para definição

de políticas públicas e estratégias de mercado e de negócios, da iniciativa

privada, para minimização dos riscos de investimentos, por meio do tratamento

de referidos dados agregados em FERRAMENTAS DE GESTÃO E GOVERNANÇA,

DIGITAIS, para que os próprios investidores, nacionais e internacionais,

identifiquem os riscos macroeconômicos e microeconômicos que podem afetar seus investimentos,

o que atenderia a TERCEIRA DAS CONDIÇÕES, citada no item 2.1.7.6.C (que as FERRAMENTAS DE

GESTÃO E GOVERNANÇA, DIGITAIS, processem os dados abertos, diários,

mensais, quinzenais e anuais, das esferas federal, estaduais e municipais, no

nível de atividade econômica, por município, com base no CNAE IBGE ÚLTIMO

NÍVEL, utilizando ferramentas estatísticas).

2.1.7.10 Os dados abertos sobre o comportamento macroeconômico e

microeconômico (atividade econômica, por

município, com base no CNAE IBGE, que abrange 1.329 atividades econômicas), a serem disponibilizados aos agentes

econômicos e a INVESTIDORES

NACIONAIS E INTERNACIONAIS, por

meio de " Plano de

Dados Abertos do Brasil - Níveis Federal, Estaduais e Municipais", por exemplo, criaria uma atividade

econômica digital NOVA bem delineada e expressamente visível, constituída por

empresas de tecnologia especializadas na análise de grandes volumes de dados,

utilizando MODELOS ESTATÍSTICOS AVANÇADOS, PROCESSADOS POR INTELIGÊNCIA

ARTIFICIAL - IA, para:

a) auxiliar EMPREENDEDORES ou INVESTIDORES NACIONAIS E

INTERNACIONAIS que

desejarem abrir um negócio novo no Brasil, indicando-lhes, por exemplo,

potencial de mercado, em que Estado ou Estados da Federação estão os maiores

potenciais de mercado com os menores riscos, em que Município ou Municípios da

Federação estão os maiores potenciais de mercado com os menores riscos, em que

atividades econômicas tradicionais estão os maiores potenciais de mercado com

os menores riscos e em que municípios se localizam, em que atividades

econômicas digitais estão os maiores potenciais de mercado com os menores

riscos e em que canais digitais se localizam etc., O QUE DIMINUIRIA, MUITO, A TAXA

DE MORTALIDADE DAS EMPRESAS NO BRASIL, GERANDO CONFIANÇA NOS INVESTIDORES

NACIONAIS E ESTRANGEIROS, AUMENTANDO INVESTIMENTOS, DIMINUINDO DESPERDÍCIOS DE

TEMPO E DE RECURSOS FINANCEIROS, ELEVANDO A ARRECADAÇÃO DE IMPOSTOS E A CONFIANÇA

NO GOVERNO FEDERAL;

b) auxiliar os governos federal, estaduais e municipais contarem

com modelos estatísticos preditivos do resultado futuro de implementação de

políticas públicas, objetivando capacitar os órgãos decisores de alocação de

recursos públicos conhecerem com antecedência qual vai ser o resultado da

aplicação dos escassos recursos públicos em termos de impactos na despesa

púbica, nos níveis federal, estaduais e municipais, impactos na arrecadação

pública, nos níveis federal, estaduais e municipais, impactos nas taxas de

mortalidade das empresas no Brasil, nos níveis federal, estaduais e municipais,

etc.

2.1.7.11 A insuficiência de dados abertos sobre o comportamento

macroeconômico e microeconômico (atividade econômica, por município, com base

no CNAE IBGE, que abrange 1.329 atividades econômicas) da economia brasileira,

a falta de disseminação exponencial de FERRAMENTAS DE GESTÃO E GOVERNANÇA, DIGITAIS,

DA ECONOMIA BRASILEIRA DA "ERA INDUSTRIAL", a

dispersão dos dados abertos disponibilizados, etc., são causas geradoras de

assimetria de informações, JUNTO AOS

AGENTES ECONOMICOS E AOS INVESTIDORES NACIONAIS E INTERNACIONAIS, bem como também são causas dos elevados

índices de mortalidade de empresas, no Brasil, e a criação de um "Plano de Dados Abertos do Brasil – Níveis

Federal, Estaduais e Municipais", descrito acima, para

agrupar as informações analíticas em sintéticas, no nível de

atividade econômica, por município, para TRANSFORMAR OS DADOS DA ARRECADAÇÃO FEDERAL, QUE ESTÁ NA BASE DE DADOS

DA RECEITA FEDERAL, DAS RECEITAS ESTADUAIS E DAS RECEITAS MUNICIPAIS, EM DADOS

AGREGADOS DE 1.329 ATIVIDADES ECONÔMICAS, DOS 5.570 MUNICÍPIOS, A PARTIR DA

ARRECADAÇÃO, DIÁRIA, SEM CONTER NOME E CNPJ DOS CONTRIBUINTES, PARA PRESERVAR O

SIGILO FISCAL, OPERANDO

INTEGRADO ao “Módulo

04/33 - Modelo Para Criação de Serviços Financeiros Digitais”, “Sub-Projeto

“Basileia 4 - Economia Digital - Atividades Econômicas Digitais - Setores

Econômicos Digitais - Moeda Virtual Única Para Todos os Países do Mundo

Garantida Por Cada Governo - Controle Descentralizado On-Line e “Real Time” de

Emissão de Moeda Virtual Única Pelos Bancos Centrais de Cada País, Garantida

Por Reservas Internacionais de Cada País a Serem Controladas On-Line e “Real

Time”- Controle Centralizado On-Line e “Real Time” de Emissão de Moeda Virtual

Única Pelo Bis-Bank for International Settlements - Vinculação On-Line e “Real

Time” da Moeda Virtual Única ao Sistema de Pagamentos Internacional de Cada

País - Vinculação On-Line e “Real Time” da Moeda Virtual Única ao Blockchain e

as Reservas Internacionais de Cada País a Serem Controladas On-Line e “Real

Time” - Basiléia 4 Para Economia da “Era Industrial” no Brasil - Basiléia 5

Para a Economia Digital do Brasil - Basiléia 6 Para Economia da “Era

Industrial” dos Demais Países do Mundo - Basiléia 7 Para a Economia

Digital dos Demais Países do Mundo - Sub-Módulo 04.02/33”, pode permitir que os próprios investidores, nacionais e

internacionais, identifiquem os riscos macroeconômicos e microeconômicos que

podem afetar seus investimentos, permitir que o BACEN, como órgão regulador

tenha a “Gestão e

Governança da Economia Digital no Brasil”, diminuir, MUITO, A TAXA DE MORTALIDADE DE EMPRESAS NO

BRASIL, POIS PERMITIRIA AOS EMPREENDEDORES, NACIONAIS E ESTRANGEIROS, planejarem e gerirem seus negócios, com

base em dados, reais, do comportamento da economia do Brasil, no nível

macroeconômico e no nível microeconômico, atualizados quase que on-line,

diariamente, o que lhes permitiria conhecer, previamente, de forma ESTATÍSTICA,

a probabilidade de sucesso ou de fracasso do negócio a ser aberto ou a probabilidade

de CONTINUIDADE de sucesso ou de fracasso de negócio em

funcionamento, o que poderia gerar ENORME EFICIÊNCIA DE TODOS OS TIPOS NA ECONOMIA DIGITAL DO PAÍS, aumentando a COMPETITIVIDADE E A PRODUTIVIDADE

DA ECONOMIA DO BRASIL etc.

3. Da

incerteza provocada pela TAXA DE

JUROS NEGATIVAS (taxa nominal de juros é negativa), pelos JUROS REAIS NEGATIVOS (a taxa nominal de juros é positiva, mas descontada a

inflação, de fato, os juros são negativos), com o sistema

financeiro ao invés de ter ganhos passando a ter prejuízos, com o sistema financeiro

DEIXANDO DE DINAMIZAR os recursos financeiros existentes na

sociedade e NÃO GERANDO PODER DE COMPRA e NÃO GERANDO PODER DE

CONSUMO para os tomadores de empréstimos ou GERANDO PODER DE COMPRA

e GERANDO PODER DE CONSUMO para os tomadores de empréstimos em

patamar insuficiente para MANTER A SUSTENTABILIDADE e o EQUILÍBRIO

de uma economia próspera, podem derivar “percepções erráticas” por

parte de agentes econômicos e, ao mesmo tempo, comportamentos microeconômicos

erráticos, parcialmente citados abaixo, extraídos do artigo “O risco da incerteza”, publicado em 29/09/2019, pela jornalista Ângela Bittencourt,

transcrito no item 8 abaixo:

“Maior incerteza

reduz investimento e a capacidade produtiva da economia, com efeitos mais

pronunciados sobre investimentos irreversíveis e sobre investimentos da

construção civil e de setores exportadores”

3.1 O risco da incerteza e os instrumentos de gestão de

variáveis microeconômicas para diminuição do risco da incerteza, do risco de

mercado e do risco de crédito

Fonte

- Link https://rogerounielo.blogspot.com/2019/09/o-risco-da-incerteza-e-os-instrumentos.html ou

Fonte - Link https://www.linkedin.com/pulse/o-risco-da-incerteza-e-os-instrumentos-gest%C3%A3o-vari%C3%A1veis-fran%C3%A7a/

3.2 “A incerteza é uma variável muito importante para a evolução da

atividade econômica e o Banco Central tem procurado captar o seu efeito nos

seus modelos macroeconômicos. Para avaliar o papel da incerteza, o BC avaliou

dados trimestrais de 23 países entre o 1º trimestre de 1998 e o 1º trimestre de

2019, informa o Relatório de Inflação do 3º trimestre” (vide item 8 abaixo).

3.3 Existem muitas outras variáveis que podem gerar essas “percepções erráticas” por parte de agentes econômicos, além das citadas no item anterior.

Por exemplo, a matéria intitulada “Mensagem

da França ao capitalismo é simples: adapte-se ou morra”, é um insumo importante para criação de “percepções erráticas”,

quando diz:

a) “Se não inventarmos um novo

capitalismo, soluções econômicas absurdas nos convencerão e nos levarão

diretamente à recessão”, disse Le Maire em entrevista no fim do mês passado”;

b) “Um exemplo fundamental para

ele é a Itália, onde o governo populista chegou ao poder em meio a uma onda de

indignação pública. O governo descartou rapidamente o manual da

responsabilidade fiscal, o que fez os rendimentos dos títulos subirem e a

confiança cair, ajudando a empurrar a economia para uma recessão”;

c) “O presidente Emmanuel

Macron e seu ministro de Finanças estão usando a presidência no Grupo dos Sete

para argumentar que o sistema alimenta a desigualdade”.

Fonte - Link https://exame.abril.com.br/economia/mensagem-da-franca-ao-capitalismo-e-simples-adapte-se-ou-morra/

3.4 O

aumento da incerteza,

a insuficiência de instrumentos de gestão de variáveis microeconômicas para

diminuição do risco da incerteza, a insuficiência de instrumentos de gestão de

variáveis microeconômicas para diminuição do risco de mercado e a a

insuficiência de instrumentos de gestão de variáveis microeconômicas para

diminuição do risco de crédito dos agentes econômicos, conjugado com a assimetria de informações dos agentes

econômicos quanto ao que de fato ocorre na economia real do seu país, em

decorrência de uma desaceleração econômica local ou mundial, tende a gerar “percepções erráticas”, que tem o potencial de produzir efeitos

paralisantes sobre toda a economia brasileira, em ambiente de recessão

econômica, pois existem instrumentos de gestão para as empresas, inclusive, que

utilizam Inteligência Artificial-IA e algoritmos estatísticos ( vide item 1.b anterior ou item

nº 7 abaixo - “Era do cidadão Cientista

de Dados chegou e o que isso mudará para você? - Ferramentas de software estão capacitando analistas de

negócios a gerar modelos analíticos e insights sem a ajuda de engenheiros de

software”), mas não existem instrumentos de gestão microeconômicos que

permitam para os agentes econômicos a tirada de conclusões macroeconômicas, a

partir da análise do histórico de comportamento das variáveis microeconômicas, utilizando

Inteligência Artificial-IA e algoritmos estatísticos, para que os agentes

econômicos possam separar o que é possível de ocorrer do que é de ocorrência

altamente improvável de acontecer, diante de uma desaceleração econômica

brasileira ou mundial, por exemplo, e de quais são as atividades econômicas que

serão mais afetadas, menos afetadas, não afetadas, ou terão crescimento, diante

de uma desaceleração econômica, no Brasil e no mundo, o que criaria um ambiente

mais racional e menos psicológico para balizar tomada de decisões de investimentos

pelos agentes econômicos diante de episódios de desaceleração econômica.

4. Por exemplo, bancos cortam crédito de forma generalizada na

economia, na presença de desaceleração econômica, mas cortam o crédito para

atividades econômicas de fato afetadas pela desaceleração econômica e, também,

cortam o crédito para atividades econômicas não afetadas pela desaceleração

econômica, em função de “percepções erráticas” sem base racional, criando problemas para as empresas e para os

indivíduos, por falta de crédito, em atividades econômicas que não foram de

fato afetadas pela desaceleração econômica, mas que passam a ser

afetadas, não pela desaceleração econômica em si, mas pelo corte de crédito,

indevido, promovido pelo Sistema Financeiro Nacional-SFN, por que o SFN, devido

a assimetria de informações, imagina que determinada atividade econômica vai

ser afetada pela desaceleração econômica, quando não vai ser afetada por

referida desaceleração econômica ou vai ser afetada, mas não da maneira

drástica que o SFN imagina. Percebeu por que “percepções erráticas”, por

assimetria de informações, são extremamente danosas para a economia do país e

para as atividades econômicas?

5. Por isso, sugeri ao BACEN criação de instrumentos de gestão

de crises, por meio de alteração da Resolução nº 2682, de 21/12/1999, para que

os agentes econômicos recebam dados agregados da microeconomia (código IBGE de

municípios e CNAE no último nível - seção, divisão, grupo, classe e subclasse,

conforme anexo), cujas informações para alimentação de referidos instrumentos

de gestão de crises seriam disponibilizados pela Receita Federal e por outros

órgãos da administração pública, para que os próprios agentes econômicos façam

a gestão do risco de mercado e do risco de crédito, decorrentes de crises

econômicas internas e externas, balizando suas decisões de investimentos não

mais na opinião de quem fala por meio da imprensa, mas com base em observações

objetivas, históricas, de dados de variáveis microeconômicas da economia real,

para que decidam se vão ou não retomar os investimentos no Brasil, e em que

atividades econômicas e em quais municípios, em função da eliminação da

assimetria de informações, outra grande causa de “percepções erráticas”:

5.1 CRIAÇÃO DE INSTRUMENTOS DE GESTÃO PARA QUE OS EMPRESÁRIOS RETOMEM OS INVESTIMENTOS NO BRASIL - CRIAÇÃO DE INSTRUMENTOS DE GESTÃO DE CRISES PARA O SFN - DISPONIBILIZAÇÃO DE DADOS PELA RECEITA FEDERAL E POR OUTROS ÓRGÃOS DA ADMINISTRAÇÃO PÚBLICA PARA CRIAÇÃO DE INSTRUMENTOS DE GESTÃO PELO BACEN, INSTITUIÇÕES FINANCEIRAS, INSTITUIÇÕES NÃO FINANCEIRAS QUE CONCEDAM CRÉDITO E PARA INVESTIDORES NACIONAIS E INTERNACIONAIS - Alteração da Resolução nr. 2682, de 21/12/1999, para que instituições financeiras e instituições não financeiras que concedam crédito utilizem dados agregados disponibilizados pela Receita Federal e por outros órgãos da administração pública para gestão do risco de mercado e do risco de crédito decorrentes de crises econômicas internas e externas - Conforme matéria do Valor Econômico, constante do item 10, abaixo, O BRASIL VIVE A RECESSÃO DOS INVESTIMENTOS - Fonte - Link https://rogerounielo.blogspot.com/2019/05/criacao-de-instrumentos-de-gestao-para.html

Fim

6. Início da

transcrição da matéria:

No mundo,

60% dos grandes bancos ‘destroem’ valor (Valor Econômico)

Situação

se torna preocupante se considerado o ciclo econômico com juros negativos e

desaceleração global que vem pela frente e o ambiente de maior competição

proporcionado pelas fintechs

Fonte - Link https://valor.globo.com/financas/noticia/2019/10/22/no-mundo-60-dos-grandes-bancos-destroem-valor.ghtml

Estudo da

consultoria McKinsey releva que 60% dos mil maiores bancos do mundo,

considerando o critério de total de ativos, estão destruindo valor, isto é, com

os retornos abaixo do custo de capital. A situação se torna preocupante se

considerado o ciclo econômico com juros baixíssimos ou negativos e

desaceleração global que vem pela frente, e o ambiente de maior competição

proporcionado pelas fintechs.

“Um

conjunto de indicadores de fato revela que estamos chegando ao final de um

ciclo econômico e que o próximo será mais negativo, o que pode ser um desafio

ainda maior para esses bancos”, diz Alexandre Sawaya, líder da área de

instituições financeiras da McKinsey no Brasil.

Entre

2002 e 2007, os bancos viviam um momento chamado de “expansão insustentável”

pelo estudo. Nesse período, o retorno médio sobre os ativos tangíveis -

indicador de rentabilidade das instituições financeiras - era de 16,9%,

enquanto as receitas cresciam a um ritmo médio anual de 16,8%.

Já entre

2010 e 2018, período que sucedeu a crise econômica global chamado de “nova

realidade” no estudo, o retorno dos maiores bancos do mundo caiu a 10,5%, e as

receitas cresceram em média 3,6% ao ano.

Segundo

Sawaya, o crescimento mais tímido de retornos e receitas ocorreu porque, após a

crise mundial, os bancos diminuíram o nível de risco em suas atividades, o que

levou ao direcionamento dos negócios a mercados e segmentos menos rentáveis. Os

reguladores, por sua vez, impuseram algumas limitações de alavancagem, para

trazer mais segurança ao sistema financeiro.

Os bancos

dos países emergentes viram um declínio mais acentuado dos retornos, de 20% em

2013 para 14,1% em 2018, em parte devido à competição trazida por novas

tecnologias. Os pares dos mercados desenvolvidos, por sua vez, foram em busca

de produtividade e gerenciamento de riscos, elevando o retorno de 6,8% para

8,9% no período.

No

Brasil, após anos de retornos acima de 20%, a expectativa é que, daqui para

frente, devido à queda da taxa básica de juros à mínima histórica, as

instituições financeiras devam ter uma redução das margens. Os dados da

McKinsey já mostram que o retorno médio sobre ativos tangíveis foi de 19,8% no

ano passado.

Um sinal

de fim de ciclo para os bancos, segundo a Mckinsey, é que o avanço no crédito

das maiores instituições financeiras globais tem sido mais tímido. Entre 2017 e

2018, foi de 4%, o menor crescimento dos últimos cinco anos e abaixo do patamar

do Produto Interno Bruto (PIB) global de 6% no período. Na média entre 2013 e

2017, o crédito havia registrado um avanço de 5%, um ponto acima do PIB

mundial.

Outro

desafio enfrentado pelos bancos, além do cenário econômico, é o aumento da

competição vinda de fintechs e big techs. De acordo com o estudo, essas

empresas estão atacando os segmentos com maiores retornos em que os bancos

atuam, os quais representam aproximadamente 45% do total das receitas globais

das instituições financeiras.

As fintechs,

particularmente, têm recebido cada vez mais investimentos e ganhado escala. No

ano passado, os aportes nessas companhias somaram US$ 2,5 bilhões no mundo, um

avanço de 29% sobre o ano anterior. No total, são 40 unicórnios - startups que

valem mais de US$ 1 bilhão -, um grupo que reúne empresas com valor total

estimado em US$ 150 bilhões.

De acordo

com a McKinsey, localização, escala e modelo de negócio são os principais

pontos para explicar o fato de um banco criar ou destruir valor. “Bancos da

América Latina, inclusive Brasil, estão em uma região de mercado mais

favorável, enquanto a Europa hoje tem os retornos mais baixos”, diz Sawaya.

Parte da explicação está nas características da América Latina, como a baixa

penetração dos serviços bancários entre a população.

Considerando

essas características, a consultoria identificou que um terço da amostra

analisada está bastante fragilizada, uma vez que se encontram em mercados com

cenário econômico mais desafiador e são bancos que não têm escala. “Esses bancos

têm maior urgência em reagir”, disse o executivo.

Fonte - Link https://valor.globo.com/financas/noticia/2019/10/22/no-mundo-60-dos-grandes-bancos-destroem-valor.ghtml

Fim

7. Início da

transcrição da matéria:

Era do cidadão Cientista de Dados

chegou e o que isso mudará para você?

Ferramentas

de software estão capacitando analistas de negócios a gerar modelos analíticos

e insights sem a ajuda de engenheiros de software

Fonte - Link https://cio.com.br/era-do-cidadao-cientista-de-dados-chegou-e-o-que-isso-mudara-para-voce/

Clint

Boulton, CIO (EUA)

Hoje às

8h24

Os

cientistas de dados custam caro, apresentando um desafio para qualquer empresa

que não seja o Google, Facebook, Amazon ou Apple.

Os CIOs

que tiveram a sorte de tirá-los de grandes organizações de tecnologia ou

atraí-los diretamente da faculdade ficam orgulhosos enquanto falam sobre todas

as ideias de negócios que terão com os seus gurus de dados.

A IBM

espera que a demanda por cientistas de dados suba 28% até 2020 - e esse número

pode ser ainda maior. Para lidar com a escassez de talentos, as empresas estão

desenvolvendo softwares que fazem esse trabalho, criando efetivamente

cientistas de dados a partir de funcionários corporativos que não fazem parte

da equipe de TI.

De acordo

com o Gartner, a ciência de dados por software inclui recursos e práticas que

permitem aos usuários extrair informações preditivas e prescritivas dos dados

enquanto trabalham em posições fora dos campos de estatística e análise.

Esses

cientistas de dados são "usuários avançados", como analistas de

negócios que não têm formação em ciência da computação, mas podem executar

tarefas analíticas simples a moderadamente sofisticadas que anteriormente

exigiam mais conhecimento. Essa tem sido uma maneira útil de lidar com a escassez

de talentos.

"O

aumento da disponibilidade de ferramentas, tecnologia, dados e modelos está

permitindo a disseminação de insights para pessoas que normalmente não teriam

capacidade de se dar bem", diz Brandon Purcell, analista da Forrester

Research.

A ciência

dos dados foi democratizada para (quase) todos

A

tecnologia sempre encontra uma maneira de democratizar o acesso à informação.

Então o que mudou? No modelo tradicional - ainda praticado pela maioria das

empresas - os analistas de negócios ficam meses com alguém de TI e um cientista

de dados para planejar modelos com o objetivo de gerar insights preditivos, com

o especialista em data science construindo o modelo do zero.

Agora,

graças a ferramentas como o SPSS e o Alteryx da IBM, novos cientistas de dados

(conhecidos como Cidadão de Ciência de Dados), muitos com pouca ou nenhuma

experiência em codificação, utilizam softwares para obter insights. Essas

plataformas tornam "muito mais fácil para os analistas de linha de

negócios manipular dados do que no Excel", afirma Purcell.

A General

Motors, por exemplo, criou o Maxis, uma plataforma de análise que permite aos

usuários realizar consultas do tipo Google para obter previsões de vendas e

métricas operacionais, como desempenho da cadeia de suprimentos. A GM pode ser

uma exceção agora, mas muitas empresas optarão pela mesma abordagem em pouco

tempo, concordam os especialistas.

A ciência

de dados é um foco fundamental da gigante petrolífera Shell, onde os

funcionários analisam os petabytes de dados da empresa para gerar insights

operacionais e de negócios. Graças ao software de autoatendimento, os

funcionários que, de outra forma, talvez não pudessem usar a análise, agora

podem desfrutar das informações sem ajuda técnica. Por exemplo, a Shell usa o

software de autoatendimento da Alteryx para ajudar a executar modelos

preditivos que antecipam quando peças da máquina de perfuração de petróleo

poderão apresentar falhas.

"As

ferramentas de ciência de dados estão democratizando a ciência de dados, para

que mais pessoas possam fazer o trabalho", declara Daniel Jeavons, gerente

geral do centro de excelência em ciência de dados da Shell. Por outro lado, a

Shell utiliza "mecanismos poderosos", como o Google TensorFlow e a

biblioteca de deep learning MXNet, além das linguagens de programação Python e

R. "Sempre haverá um espectro que abrange o cientista de dados não

especializado e o cientista de dados profissional, e temos que apoiar os

dois."

O Cidadão

de Ciência de Dados, preenche a lacuna entre a análise realizada por usuários

de negócios e a análise avançada atribuída aos cientistas de dados. Já os

cientistas de dados profissionais criam e escalam modelos e algoritmos em toda

a empresa.

Convencidas

pela máxima já amplamente aceita de que os dados são o novo petróleo, muitas

empresas ficaram "seduzidas pelo glamour de análises complexas",

observa Joe DosSantos, vice-presidente sênior de informações corporativas do TD

Bank Group.

O TD Bank

usa uma ampla gama de ferramentas analíticas básicas e sofisticadas para melhor

alinhar os dados históricos e atuais dos clientes, bem como para conduzir

análises de fraude. Por exemplo, o banco usa o software da AtScale para ajudar

os usuários de negócios a consultar dados em tempo real do banco de dados

Hadoop e obter resultados rápidos. Os analistas do TD Bank visualizam as

informações no sistema de autoatendimento Tableau.

Cientistas

de dados ainda são desejados

Outros

fornecedores de software estão acelerando a tendência da democratização de

dados, geralmente empregando recursos de aprendizado de máquina (ML) e

inteligência artificial (IA) para criar modelos automatizados.

A

Salesforce, por exemplo, oferece o Einstein Prediction Builder, que permite aos

analistas de negócios criar modelos de IA personalizados, adicionando variáveis

para prever resultados. O Sensei da Adobe, outra ferramenta de software de

ML, ajuda os profissionais de marketing a criar campanhas em minutos,

economizando horas de trabalho.

Mais de

40% das tarefas de ciência de dados provavelmente serão automatizadas até 2020,

diz o Gartner. Para Purcell, essa abordagem automatizada de ML "será a

próxima geração da ciência de dados".

Obviamente,

nem todo desafio de big data será facilmente enfrentado por um Cidadão

Cientista de Dados. As empresas ainda precisam de estatísticos e outros

especialistas versados em técnicas matemáticas avançadas, revela Bill

Roberts, da Deloitte Consulting.

Além

disso, Roberts observa que, embora as ferramentas de autoatendimento possam

servir bem a uma empresa, se elas não funcionarem corretamente poderão gerar

problemas para a organização. Se algo der errado, talvez haja um problema com o

próprio algoritmo. "Quando há um problema, você precisa de alguém com

algum treinamento ou grau avançado que possa resolver isso", conclui.

Fonte - Link https://cio.com.br/era-do-cidadao-cientista-de-dados-chegou-e-o-que-isso-mudara-para-voce/

Fim

8. Início

da transcrição da matéria:

O risco da incerteza

Publicado em 29 de setembro de 2019

Angela Bittencourt

Jornalista

A incerteza é uma variável muito importante para a evolução da atividade econômica e o Banco Central tem procurado captar o seu efeito nos seus modelos macroeconômicos. Para avaliar o papel da incerteza, o BC avaliou dados trimestrais de 23 países entre o 1º trimestre de 1998 e o 1º trimestre de 2019, informa o Relatório de Inflação do 3º trimestre.

Conclusões:

1. Maior incerteza reduz investimento e a capacidade produtiva da economia, com efeitos mais pronunciados sobre investimentos irreversíveis e sobre investimentos da construção civil e de setores exportadores.

2. Os consumidores reduzem o consumo e aumentam a poupança [preventivamente], com efeitos sobre gastos com bens duráveis e de maior valor.

3. A incerteza diminui a eficiência alocativa de recursos na economia e, por tabela, o crescimento da produtividade.

4. As empresas contratam menos, treinam menos funcionários e também elevam menos os salários e tornam-se mais inclinadas a utilizar trabalhadores temporários, enquanto os trabalhadores ficam menos dispostos a mudar de emprego e essa combinação pode levar a menores salários e à menor produtividade dos trabalhadores.

5. Incerteza durante uma recuperação cíclica tornam essa mesma recuperação mais lenta.

6. A incerteza pode ser local e/ou global, sendo que a incerteza global tem efeitos relevantes sobre os ciclos econômicos.

9.

Início da transcrição da matéria:

McKinsey afirma que quase 60% dos bancos não sobreviveriam à uma

crise econômica

Por Thiago Catarino - 26 de outubro de 2019 - às 17:30 h

Bancos outrora foram a instituições que facilitaram a quebra do

monopólio monárquico permitindo certa liberdade e maior escala nas transações

mercantilistas. Com o passar do tempo, essas instituições centralizaram poder

estabelecendo uma nova forma de monopólio com a estrutura hierárquica

“moderninha” do século XVIII.

Nos últimos anos, vimos uma crescente mudança de comportamento

social. Com o advento das redes digitais, distância e velocidade mudaram a

forma como transacionamos valores em escala global. Nesse contexto, as

entidades centralizadas hierarquicamente formadas no século XVIII na forma de

bancos tornaram-se um grande funil para as transações globais.

“Uma década após a crise financeira global, os sinais de que o

setor bancário entrou na fase final do ciclo econômico são claros: o

crescimento em volumes e as receitas de primeira linha estão diminuindo, com

crescimento de empréstimos de apenas 4% em 2018 – o menor nos últimos cinco

anos e bons 150 pontos base (bps) abaixo do crescimento nominal do PIB”, disse

a gigane de consultoria McKinsey.

No entanto, quase 60% dos bancos do mundo não são fortes o

suficiente para sobreviver à uma nova crise, disse a McKinsey em sua última

análise da rede bancária global. No mesmo relatório, a empresa sugeriu várias

maneiras para que bancos – instituições do século XVIII – tornem-se mais

resilientes no novo paradigma de trocas.

A empresa de consultoria também alertou que os bancos estão cada

vez mais vulneráveis, pois não estão crescendo tão rapidamente, acrescentando

que a confiança dos investidores nos bancos está diminuindo. Ou seja, dentro

dos modelos centralizados, o loop de informação ganha camadas extras de

burocracia e intermediação (gargalo), causando uma sobrecarga e desgaste do

sistema. Obviamente, a última consequência é a incerteza no sistema legado

dessas instituições.

“A indústria global se aproxima ao final do ciclo com uma saúde

abaixo do ideal, com quase 60% dos bancos imprimindo retornos abaixo do custo

do patrimônio. Uma desaceleração econômica prolongada com taxas de juros baixas

ou até negativas pode causar mais estragos.”

A maioria dos bancos está com problemas por causa de “geografia,

escala, diferenciação e modelo de negócios”. A McKinsey pediu aos bancos que

fizessem “movimentos ousados no final do ciclo” para evitar o colapso quando

a próxima recessão ocorrer.

Como sugere a McKinsey, fusões, aquisições (M&A) e parcerias

podem ajudá-los melhorar sua tecnologia para escalar. No entanto, o relatório

curiosamente parece nadar contra a corrente. Parece orientar monopólios –

modelo estrutural enfermo que já apresenta seus sintomas na web 2.0. Google,

Facebook, Amazon já navegam sob os olhos atentos para a vigilância de dados.